Das KYC Prinzip: Betrugsprävention durch Identitätsüberprüfung

Neue Vorgaben des Gesetzgebers oder Ihrer Fraud Prevention Abteilung erfordern die Durchführung einer Identitätsprüfung Ihrer Neukunden?

Die Identitätsprüfung Ihrer Kunden gehört für Sie bereits zu Ihrem alltäglichen Geschäft, Sie wollen diese jedoch effizienter gestalten?

In diesem Blogbeitrag haben wir für Sie alles Wissenswerte rund um die Identitätsprüfung als Baustein des Know-Your-Customer-Prinzips (KYC) und unsere dazugehörige Produktlösung zusammengestellt. Bei weiteren Fragen wenden Sie sich gerne jederzeit an uns!

Was versteht man unter KYC?

Eine Vielzahl krimineller Aktivitäten, darunter Geldwäsche, Terrorismusfinanzierung und Versicherungsbetrug gehen Hand in Hand mit Identitätsbetrug. Allein der wirtschaftliche Schaden, der Jahr für Jahr durch Geldwäsche entsteht, beläuft sich weltweit auf mehrere Milliarden Dollar.

Der Finanzbranche wurden deswegen umfangreiche Sorgfaltspflichten auferlegt, wenn es um das Identitätsmanagement ihrer Kunden geht. Werfen wir einen Blick auf Europa: Hier sehen die 4. und 5. Anti Money Laundering Directive (AMLD) der EU vor, dass Banken die Identität ihrer Neukunden feststellen und überprüfen müssen.

Das Customer Identification Programm (CIP) ist das US-amerikanische Gegenstück zur AMLD. Als Teil des USA Patriot Act gibt es den Banken vor, die Identität ihres Kunden zu prüfen, bevor dieser beispielsweise ein Konto eröffnen kann.

Der sich daraus ergebende Grundsatz, seinen Kunden zu kennen (to Know Your Customer) ist jedoch nicht nur in der Finanzindustrie von Bedeutung. Für diese ist die Identitätsprüfung ihrer Kunden zwar Pflicht, doch auch in anderen Branchen gehört das KYC-Prinzip im Umgang mit Kunden längst zum Standard, um wirtschaftlichen Schaden vom eigenen Unternehmen abzuwenden. Beispielsweise geht der Vermietung von Autos oder anderen hochwertigen Gütern häufig eine Überprüfung der Kundenidentität voraus.

Wie sieht ein KYC-Prozess aus?

Der Umfang eines kompletten KYC-Prozesses unterscheidet sich je nach Industrie. Branchenübergreifend gilt jedoch, dass die Identitätsprüfung von Kundinnen und Kunden im Onboarding-Prozess ein wichtiger Schritt ist, um Geldwäsche und Betrug vorzubeugen.

Ungeachtet dessen, ob eine Identitätsprüfung aufgrund der gesetzlichen Verpflichtung dazu oder aus unternehmerischem Interesse passiert, erfordert sie im Sinne des KYC-Prinzips immer die Vorlage und Überprüfung eines Ausweisdokuments. Die Überprüfung kann dabei sowohl in Präsenz als auch mithilfe von so genannten Video-Identifikationsverfahren durchgeführt werden.

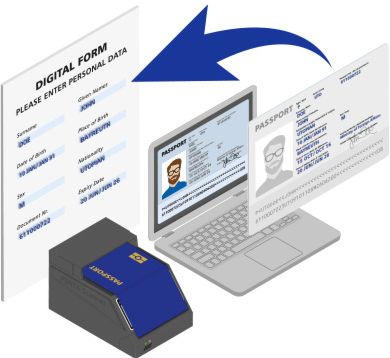

In einem ersten Schritt werden die persönlichen Daten des Kunden aus dem Ausweis überprüft und bei Bedarf automatisch in interne Dokumente, wie zum Beispiel Vertragsvorlagen übernommen. Welche Daten erfasst werden müssen, ist von Fall zu Fall unterschiedlich und entscheidet sich auch anhand des Risikos, das mit der gewünschten Transaktion einhergeht. Relevante Daten sind in der Regel Name, Vorname, Adressdaten und Geburtsdatum.

In einem zweiten Schritt muss das vorgelegte Ausweisdokument einerseits auf seine Gültigkeit und andererseits auf seine Echtheit überprüft werden. Um die Echtheit eines Dokumentes sicherzustellen, können diverse Sicherheitsmerkmale kontrolliert werden: Dazu zählen Hologramme, Laserkippbilder und weitere drucktechnische Merkmale, die typisch für Ausweisdokumente sind. Stimmen die Prüfsummen, welche sich durch bestimmte Profi-Berechnungen ermitteln lassen? Passen die Informationen in der Maschinenlesebaren Zone (MRZ) und in der Visuellen Zone (VIZ) zusammen?

Entsprechend der gesetzlichen Rahmenbedingung erfolgt zum Abschluss eines KYC-Prozesses gegebenenfalls auch noch ein dritter Schritt: Das Protokollieren der durchgeführten Identitätsprüfung, um im Verdachtsfall nachweisen zu können, dass die gesetzlichen Anforderungen eingehalten wurden.

Wie unterstützen DESKO Produkte im KYC Prozess?

Die Anforderungen an einen vollständigen KYC-Prozess sind umfangreich. Unsere Produktlösung für eine effiziente und reibungslose Identitätsprüfung im Rahmen der KYC-Maßnahmen besteht aus einer Kombination von Sicherheitstechnologie und Software.

Die von uns entwickelten ID-Scanner erfassen die Daten aus den vorgelegten Dokumenten und ermöglichen dank ihrer technischen Ausstattung, wie beispielsweise UV-Licht, die Echtheitsprüfung des Dokuments anhand seiner Sicherheitsmerkmale. Im Anschluss zeigt die zugehörige Softwareanwendung innerhalb von Sekunden an, ob sie Auffälligkeiten im Dokument entdecken konnte und stellt einen Prüfbericht zur Verfügung.

Welche Vorteile bietet die DESKO Lösung für Ihren Arbeitsablauf?

1. Beschleunigung Ihrer Arbeitsprozesse: Datenerfassung und Sicherheitsprüfung laufen gleichzeitig ab, das Onboarding Ihrer Neukunden wird erleichtert.

2. Mehr Sicherheit: Das bloße Auge reicht nicht aus, um ein echtes Dokument von einer hochwertigen Fälschung zu unterscheiden.

3. Integration in Ihr System: Wir binden unsere Lösung an Ihre bereits bestehende technische Infrastruktur an.

4. Regelmäßige Updates: Wir versorgen Sie regelmäßig mit Softwareupdates, da sich sowohl Ausweisdokumente als auch die Methode von Identitätsbetrügern stetig weiterentwickeln.